Prečo zlato siaha na dôležitú psychologickú hranicu 2100 dolárov za uncu?

Zlato nedávno stratilo priazeň kvôli humbuku okolo akcií AI, ale technicky sa drží blízko nominálnych rekordov. Napriek veľkému predaju futures na zlato, zlato zaznamenalo len mierny pokles, ktorý ukazuje odolnosť. Špekulanti rušili dlhé pozície, ale to znovu naplnilo ich nákupný kapitál, čo naznačuje potenciál pre značné zisky, keď sa pozície normalizujú.

Zlato sa od konca novembra obchoduje v úzkom rozmedzí okolo 2 000 až 2 050 USD. Príťažlivosť zlata klesá počas vrcholov akciového trhu, ale má tendenciu sa vrátiť do priazne, keď sa trhy ustália. Pozícia špekulantov do futures na zlato naznačuje potenciál pre významné nákupy s priestorom pre nákupy so strednou reverznou hodnotou a opätovné načítanie dlhých pozícií. Budúca výkonnosť zlata závisí od faktorov ako sú rozhodnutia Fedu, prekvapenia z ekonomických údajov a správanie sa amerického dolára. Nedávny pokles zlata sa považuje skôr za opätovné vyrovnanie sentimentu než za výrazný pokles.

Pozícia špekulantov naznačuje potenciál prudkého nárastu cien zlata, najmä v súvislosti so zmenami sentimentu a návratnosťou investičného dopytu. Súčasný nárast zlata má potenciál na značné zisky, pričom pozície špekulantov naznačujú býčí výhľad (rast). Očakáva sa, že vyššie ceny zlata budú prínosom pre akcie ťažbárov zlata, ktoré sú v súčasnosti podhodnotené a mohli by zaznamenať značné zisky, ak bude navyšovanie zlata pokračovať.

Zlato sa v súčasnosti obchoduje v rozmedzí 2 000 až 2 100 USD po krátkom náraste nad 2 100 USD v decembri 2023. Existuje významná úroveň odporu na úrovni 2 100 USD z roku 2020, čo predstavuje takmer 4 roky odolnosti. Technická analýza naznačuje, že čím dlhšia je komoditná alebo akciová báza, tým väčší bude zlom, keď prepukne.

Pri pohľade na posledných 20 rokov boli podobné predchádzajúce úrovne rezistencie v zlate:

– 1000 USD v rokoch 2008-2009, pričom zlato nakoniec dosiahlo takmer 1900 USD.

– 1 450 USD v rokoch 2016-2019, pričom zlato nakoniec dosiahlo 2 100 USD.

Súčasná situácia pripomína roky 2002-2003, kedy sa zlato pohybovalo vyššie a čelilo odporu pri 425 dolároch. V rokoch 2003 a 2004 zlato prepuklo a nakoniec dosiahlo 600 USD do roku 2006 a 1 000 USD do roku 2008, čo predstavuje významný nárast oproti úrovniam prelomenia. Na základe historických vzorov by zlato mohlo pri svojom ďalšom prelomení potenciálne dosiahnuť kdekoľvek od 3 000 do 4 700 USD za uncu.

Výkonnosť zlata v USD za 20 rokov.

Možných dôvodov je niekoľko:

• Očakávania obchodníkov týkajúce sa zníženia sadzieb zo strany Fedu ovplyvnili výkonnosť zlata, keďže sila amerického dolára ovplyvňuje cenu zlata.

• Možná preferencia trhu pozerať sa na signály poklesu výroby v USA (ISM a nie reálne objemy).

• Spochybňovanie zlatých rezerv vo vyspelých krajinách (čo je aktuálnou témou mnohých masmédií aj alternatívnych médií).

• Operácie na otočenie výnosovej krivky.

• Očakávania oslabenia dolára.

• Pochybnosti o budúcej produkcii ropy. Protivníci na Blízkom východe by mohli využiť energetické zdroje na spôsobenie finančných otrasov.

Rozoberme si niekoľko z nich.

Netransparentná americká centrálna banka FED

V USA pokračuje vyšetrovanie kongresmana Alexa X. Mooneyho, týkajúce sa repatriácie zlata držaného cudzími národmi vo Federálnej rezervnej banke v New Yorku, ktoré sa stretlo s únikovou reakciou zo strany predsedu Federálneho rezervného systému Jeroma Powella. Tento nedostatok reakcie sa považuje za prejav neochoty Fedu riešiť otázky týkajúce sa integrity zlatých rezerv a ich úlohy pri udržiavaní statusu amerického dolára ako svetovej rezervnej meny.

Alex X. Mooney zdôrazňuje obavy, že zlato mohlo byť prenajaté, čo by mohlo prispieť k zníženiu ceny zlata. Zdôrazňuje nedostatok formálnych a nezávislých auditov zlata, ktoré má Federálny rezervný systém v držbe v mene ministerstva financií USA od čias Eisenhowerovej administratívy, čo vyvoláva pochybnosti o existencii a množstve zlata. GATA (Gold Anti-Trust Action Committee) je organizácia spomínaná pre svoje úsilie pri odhaľovaní dôkazov o spolupráci medzi Federálnym rezervným systémom, BIS, ECB a BoE pri potlačovaní cien zlata.

Vyšetrovanie amerického zástupcu Alexa X. Mooneyho sa týka aj jurisdikcie Americkej komisie pre obchodovanie s komoditnými futures (CFTC) v súvislosti s manipulatívnym obchodovaním na komoditných termínových trhoch a repatriáciou zlata uloženého inými krajinami vo Federálnej rezervnej banke v New Yorku. Mainstreamové finančné spravodajské organizácie sú obviňované zo zbabelosti alebo spolupráce za to, že nedokázali napadnúť centrálne banky v otázkach, ako je znižovanie ceny zlata, ktoré sa považuje za kľúčové pre udržanie postavenia dolára ako svetovej rezervnej meny.

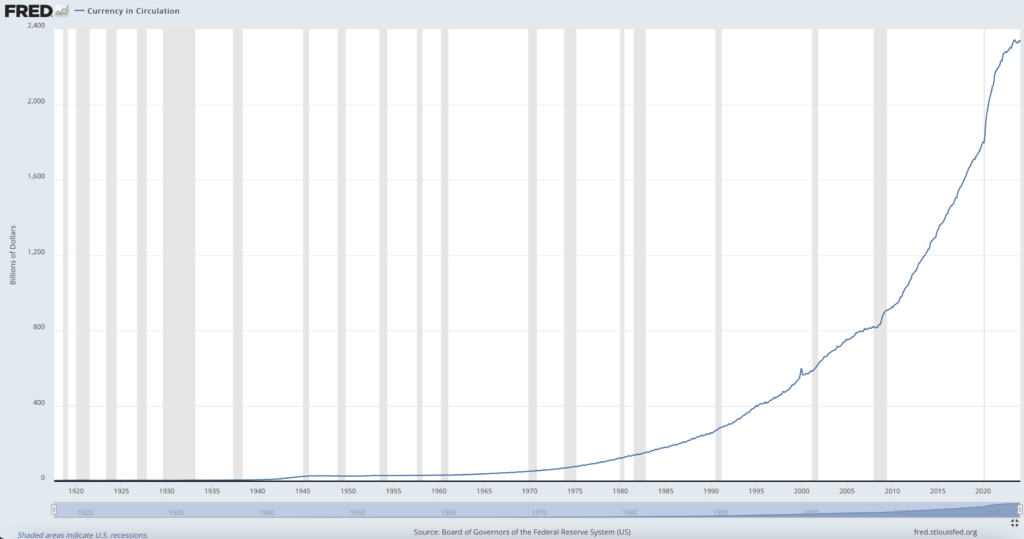

Množstvo dolárov v obehu.

Obrátená výnosová krivka v USA

Obrátená výnosová krivka je považovaná za nebezpečnú pre ekonomiku z niekoľkých dôvodov:

1. Predzvesť recesie: V bežnej situácii je výnosová krivka stúpajúca, čo znamená, že dlhodobé úrokové sadzby sú vyššie ako krátkodobé. Obrátená výnosová krivka sa vyskytuje, keď je situácia opačná – krátkodobé úrokové sadzby sú vyššie ako dlhodobé. Tento fenomén je často interpretovaný ako signál trhu, že očakáva pokles ekonomickej aktivity a následne recesiu v budúcnosti.

2. Úverová aktivita: Obrátená výnosová krivka môže ovplyvniť úverovú aktivitu bankového sektora. Banky zvyčajne získavajú financie za krátkodobé úrokové sadzby a poskytujú úvery za dlhodobé sadzby. Keď sú krátkodobé sadzby vyššie ako dlhodobé, banky môžu mať menšiu motiváciu poskytovať úvery, čo môže obmedziť rast ekonomiky.

3. Investičná neistota: Obrátená výnosová krivka môže zvýšiť investičnú neistotu a spôsobiť, že investori budú uprednostňovať bezpečné aktíva ako dlhopisy s nižšími výnosmi, čo môže mať negatívny vplyv na kapitálové investície a spotrebu.

4. Finančné rozhodnutia domácností: Obrátená výnosová krivka môže mať vplyv aj na finančné rozhodnutia domácností. Keďže je vnímaná ako signál možnej recesie, domácnosti môžu byť opatrné a obmedziť svoje výdavky, čo môže mať negatívny vplyv na celkovú spotrebu a hospodárstvo.

5. Ťažkosti pre centrálnu banku: Obrátená výnosová krivka môže tiež vytvoriť ťažkosti pre centrálnu banku pri riadení monetárnej politiky. S poklesom dlhodobých úrokových sadzieb je menšia efektívnosť tradičných nástrojov ako zníženie krátkodobých sadzieb, čo môže spôsobiť, že centrálna banka bude mať obmedzené možnosti reakcie na ekonomické udalosti.

Operácia na otočenie výnosovej krivky

Guvernér Fedu Christopher Waller naznačil potenciálny posun v politike smerom k „operácii Reverse-Twist“ počas Fóra pre menovú politiku v roku 2024, pričom navrhol zníženie držby MBS agentúry na nulu a zvýšenie držby štátnych pokladničných poukážok. Cieľom tohto kroku je znížiť krátkodobé výnosy a zostrmieť výnosovú krivku. Wallerove poznámky naznačujú stratégiu podobnú „operácii Twist“ z roku 2012, ale bez označenia ako QE. Načasovanie je v súlade s plánmi ministerstva financií vydať viac bankoviek a Wallerove komentáre sa zhodovali s návrhom šéfa Dallas Fed Lorie Loganovej na spomalenie tempa znižovania súvahy. Táto správa viedla k poklesu výnosov a býčiemu zostrmeniu výnosovej krivky, zatiaľ čo ceny zlata rástli. Potenciálna implementácia „Operácie Reverse-Twist“ vyvoláva otázky o budúcich akciách Fedu v reakcii na inflačné tlaky.

Napriek operácii Reverse Twist analytici nepredpokladajú znižovanie úrokových mier počas celého roka 2024, pretože americké čísla, ktoré používa predseda FEDu Powell umožňujú tvrdiť, že to nie je potrebné. Konsenzus ekonómov zapojených do prieskumu predpovedí rastu HDP je, že HDP v USA bude rásť. Momentálny trend inflácie je rast. Superjadrová inflácia, ktorú preferuje predseda Powell rastie. Čísla charakterizujúce pracovný trh sú pre Powella uspokojivé. Noví nezamestnaní nerastú a mzdy rastú o 4-5%. Keďže vieme, že tieto čísla uspokojujú FED, tak môžeme predpokladať, že motorom rastu ceny zlata nie je očakávanie poklesu úrokov zo strany FEDu, ale maximálne operácie Reverse-Twist, alebo iné faktory, ktoré sme spomenuli vyššie.

Pochybnosti o budúcnosti dolára

Prečo sa opäť spomína ropa? Ropa sa spomínala v ostatných dvoch týždňoch dvakrát a ľudia, ktorí sledujú ropu si to určite všimli.

Prvýkrát sa spomínala v súvislosti s novou knihou Arta Bermana „Začiatok konca Permského bazénu“, kde podrobne vysvetľuje, že ak bude ťažba v Permskom bazéne za vrcholom, tak cena ropy v USA bude rýchlo rásť a že vrchol ťažby v Permskom bazéne je neďaleko.

Druhýkrát sa spomínala v súvislosti s udalosťami na Blízkom a Strednom Východe. Odkedy Hamas spustil útok na Izrael a následná izraelskú inváziu do Gazy, Bidenova administratíva sa snaží zabrániť regionálnej vojne uprostred volebného cyklu v USA a obáv z inflácie. USA viedli bombardovacie kampane proti cieľom milícií podporovaných Iránom v Jemene, Iraku a Sýrii, čím sa zhoršilo napätie na Blízkom a Strednom Východe. Povstaleckí Houthiovia spôsobujú chaos v južnom Červenom mori a eskalujú krízu na Blízkom východe. Členské štáty OPEC+ celkom nedávno znížili produkciu s cieľom zvýšiť ceny ropy – pripomeňme, že globálne mierne poklesol záujem o ropu v súvislosti s poklesom celosvetového exportu.

David Asher, vedúci pracovník Hudsonovho inštitútu, varuje pred ekonomickou nestabilitou podobnou 1920./30 vo svete. Asher identifikuje hroziace ponukové šoky pre globálnu ekonomiku, vrátane neistoty ohľadom oživenia Číny a svetového obchodu.

Blízky východ riskuje spustenie globálnej ropnej krízy, pričom Irán potenciálne môže využiť ropu ako ekonomickú zbraň proti Západu. Obranné zásoby (pričom hlavne americké zásobníky sú vyprázdňované Bidenom) môžu byť ovplyvnené týmto vývojom.

USA musia zabezpečiť úzke hrdlo Červeného mora aj energetickú infraštruktúru Saudskej Arábie, aby zabránili prudkému nárastu cien ropy. Produkcia ropy v USA je vysoká, ale klimatické politiky môžu obmedziť kapacitu rafinácie, čo povedie k vyšším cenám ropy.

Záver

Aj keď nevidíme do hlavy obchodníkom na trhoch, vidíme, že hlavným hnacími motormi sú obavy spôsobené inverziou výnosovej krivky a ropa, u niekoho aj určité menej používané indikátory stavu ekonomiky. Psychologická hranica a masová hystéria by mohli spôsobiť veľmi rýchly rast ceny zlata.

pdf verziu stiahni tu.